Débuter en Bourse en 10 étapes

Découvrez comment débuter en bourse en 10 étapes accessibles. Ce guide en 10 étapes vous permettra d'acheter vos premières actions et de débuter en bourse en toute confiance.

Valentin Chaponnay

16 min read

Pourquoi investir en Bourse ?

Investir en bourse est une stratégie efficace pour accroître votre capital sur le long terme. En épargnant régulièrement pour investir, vous pouvez significativement augmenter la valeur de votre argent.

💡 C’est pourquoi il est essentiel de commencer au plus tôt : plus votre horizon de placement est long, meilleurs seront vos résultats grâce à la puissance des intérêts composés.

Cet article vous guidera à travers les étapes essentielles pour débuter en bourse, incluant le montant d’argent nécessaire, le choix des actions, et d'autres fondamentaux de l'investissement en actions, le tout en 10 étapes simples.

🤝 Que vous disposiez de plusieurs milliers d'euros ou que vous puissiez investir un montant plus modeste de 25 € par semaine, vous avez suffisamment pour débuter.

Étape 1 : Définir vos objectifs

Avant de vous lancer dans l'investissement, il est essentiel de commencer par réfléchir à ce que vous souhaitez atteindre financièrement. Vous pouvez avoir des objectifs à court terme, comme économiser pour acheter une maison ou partir en vacances, ou des objectifs à long terme, tels que sécuriser votre retraite ou financer les études de vos enfants.

🎯 Vos objectifs varieront en fonction de votre âge et de vos ambitions personnelles. Les investisseurs plus jeunes tendent à privilégier la croissance et l'accumulation de richesse à long terme, tandis que ceux approchant de la retraite favorisent généralement la génération de revenus et la préservation du capital.

Plus vos objectifs seront précis, plus il sera simple de déterminer les meilleurs moyens d'y parvenir. Voici quelques conseils :

Soyez précis dans vos objectifs - Au lieu d'objectifs généraux comme "économiser pour la retraite" ou "ne plus avoir à me soucier de l'argent", fixez-vous des objectifs concrets tels que "accumuler 500 000 € pour financer ma retraite à mes 60 ans." ;

Déterminez votre horizon d'investissement - Évaluez de combien de temps vous avez besoin pour atteindre chaque objectif. Vous aurez des échéances plus longues ou plus courtes selon votre situation personnelle. En général, plus vous vous donnez de temps, et plus vous lisserez le risque et profiterez des intérêts composés, rendant vos objectifs réalisables ;

Évaluez votre budget - Soyez réaliste quant à la somme que vous pouvez allouer à vos objectifs d'investissement. Cela comprend l'examen de vos économies, de vos revenus réguliers et de toute autre ressource financière que vous pouvez mobiliser ;

Classez vos objectifs - Il est fort probable que vous ayez plusieurs objectifs en même temps, comme économiser pour un apport immobilier, payer un mariage l'année prochaine et préparer votre retraite. Priorisez ces objectifs et équilibrez-les selon leur importance et leur urgence ;

Révisez vos plans et adaptez-vous - La planification financière est un plan qui évolue constamment, car les objectifs ne sont pas gravés dans le marbre. Les changements de vie sont inévitables et vos objectifs financiers doivent s'adapter en conséquence.

Étape 2 : Définir un budget d'investissement

Définir votre budget d'investissement nécessite une évaluation honnête de votre situation financière. Ne vous inquiétez pas si vos fonds sont moins importants que ce que vous souhaiteriez. L'important, c'est de faire le premier pas et de le tenir dans le temps.

🏃 L'investissement est un marathon, pas un sprint, et le chemin sera long.

Voici quelques conseils pour réaliser une évaluation honnête de vos capacités d'investissement :

Analysez vos revenus - Commencez par évaluer votre revenu. Vérifiez également si votre employeur propose des moyens d'investir tout en bénéficiant d'avantages fiscaux ou d'abondements qui augmenteront vos propres contributions (comme le Plan Épargne Entreprise) ;

Constituez un fonds d'urgence - Vous devriez disposer d'une base financière solide avant d'investir. Déterminez le montant nécessaire pour les urgences, couvrant typiquement les dépenses récurrentes (entre 3 et 6 mois de dépenses dans l'idéal) ;

Éliminez les dettes à intérêt élevé - Nous vous recommandons de vous assurer d'avoir remboursé vos emprunts à taux d'intérêts élevés, comme les emprunts à la consommation ou les prêts automobiles. Les rendements attendus de la bourse sont peu susceptibles de compenser les coûts des taux d'intérêt élevés qui s'accumulent chaque mois sur vos relevés. Si vous avez encore des dettes étudiantes, examinez le taux d'intérêt que vous payez. Évaluez les rendements attendus de vos investissements en actions et décidez s'il est préférable de rembourser vos prêts ou d'investir. Cette stratégie n'inclut pas les prêts immobiliers, qui sont de formidables effets de levier ;

Établissez un budget - Sur la base de votre évaluation budgétaire, décidez combien d'argent vous pouvez investir chaque mois. Cela ne devrait pas entamer les fonds nécessaires pour vos dépenses actuelles ou futures. Votre budget devra déterminer si vous commencez avec une somme importante d'un coup ("lump sum") ou si vous investissez de plus petites sommes à des moments définis chaque mois ou chaque année ("Dollar Cost Average").

Investir comporte des risques, et il est crucial de n'investir que l'argent dont vous n'avez pas besoin dans l'immédiat.

🚫 Ne vous mettez jamais dans une position difficile pour investir. L'investissement ne doit pas devenir une addiction, mais un moyen de vous faire atteindre vos objectifs !

Étape 3 : Définir un niveau de risque

Il est indispensable de comprendre votre tolérance au risque avant d'investir. Sans cela, vous risquez de paniquer à la moindre secousse, ce qui peut vous pousser à commettre des erreurs et à vous faire perdre de l'argent.

💡 Votre tolérance au risque variera selon votre étape de vie, vos objectifs financiers et votre marge financière pour les pertes potentielles.

Déterminer votre tolérance au risque est essentiel pour élaborer une stratégie d'investissement qui correspond à vos objectifs tout en préservant votre tranquillité d'esprit. Cela vous aide à choisir les placements appropriés et vous permet de savoir comment réagir face aux fluctuations de marché (et il y en aura).

Posez-vous des questions simples : préférez-vous la stabilité, ou êtes-vous prêt à accepter des risques plus élevés et des fluctuations de prix si cela signifie un potentiel de rendements plus important ? Cette auto-évaluation est clé pour établir les bases de votre parcours d'investissement.

📈 Les placements boursiers peuvent être catégorisés selon plusieurs échelles de risques. Par exemple, les actions à grande capitalisation (large cap) sont généralement plus stables car il s'agit d'entreprises bien établies et reconnues sur le marché. Les actions à petite capitalisation (small cap) offrent généralement plus de potentiel de croissance mais comportent un risque accru. De même, les actions de croissance sont recherchées pour des gains rapides, avec des risques plus élevés, tandis que les actions de valeur se concentrent sur une croissance stable à long terme, généralement avec des risques plus faibles.

Étape 4 : Définir votre profil

Chaque individu a une relation différente avec l'argent, influençant sa tolérance au risque et son style d'investissement. Certains investisseurs préfèrent un rôle actif, analysant minutieusement des centaines d'entreprises différentes, tandis que d'autres adoptent une approche passive, optant pour une stratégie indicielle se contentant de suivre l'évolution globale des marchés dans le temps.

💡 Il est important de reconnaître que votre style peut évoluer, mais il est nécessaire de commencer quelque part, même si votre choix n'est pas définitif.

Voici quelques orientations générales pour comprendre votre style d'investissement :

Investisseur autonome - Si vous avez une bonne compréhension du fonctionnement des actions et que vous êtes confiant pour vous lancer sur le marché tout seul, gérer votre portefeuille en toute autonomie est une option. Vous pouvez ouvrir un compte chez des courtiers en ligne de confiance pour accéder à une large gamme d'options d'investissement, y compris des actions, des obligations, des fonds indiciels (ETFs) et des fonds communs de placement. Cette approche vous donne un contrôle total sur vos investissements ;

Travailler avec un cabinet de conseil en investissements comme Wealthim : Pour ceux qui préfèrent une approche plus personnalisée et souhaitent davantage de soutien, un conseiller financier peut s'avérer inestimable. Chez Wealthim, nous offrons des conseils adaptés à votre profil et vos objectifs, vous aidant ainsi à choisir parmi les options les plus judicieuses pour vous, surveillant votre portefeuille et collaborant avec vous lorsqu'il est nécessaire d'apporter des ajustements. Pour en savoir plus, contactez-nous !

Étape 5 : Choisir une enveloppe

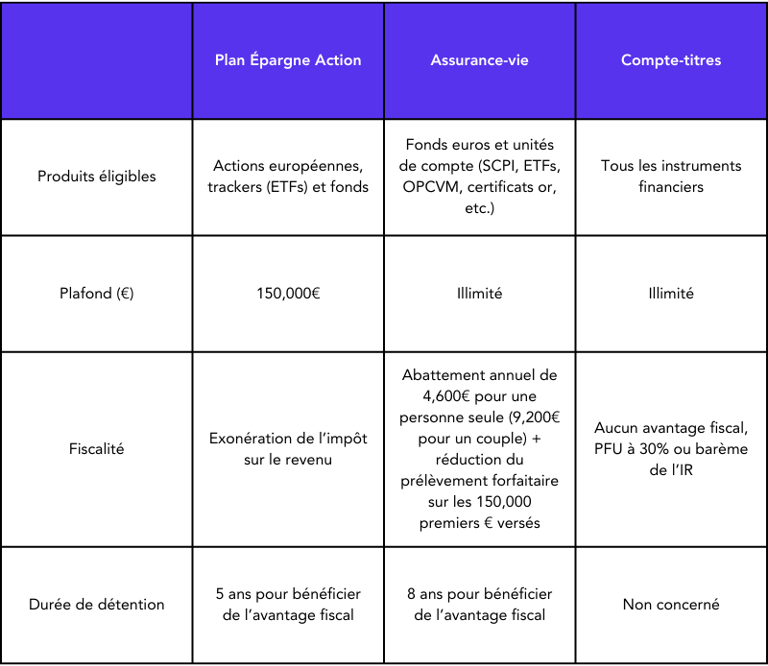

Après avoir défini vos objectifs, votre tolérance au risque et le niveau d'activité que vous souhaitez avoir en tant qu'investisseur, il est temps de choisir le type de compte d'investissement en bourse que vous utiliserez. Chaque type de compte a ses propres caractéristiques, avantages et inconvénients.

🥐 Plan Épargne Action (PEA) - Le PEA est un dispositif fiscal français qui permet aux investisseurs de gérer un portefeuille d'actions européennes tout en bénéficiant d'une fiscalité allégée après une période de détention de cinq ans. Ce véhicule d'investissement est conçu pour encourager les placements en actions et participations dans des entreprises européennes.

👪 Assurance-vie - Placement préféré des français, l'assurance-vie est un contrat entre une personne et une compagnie d'assurance, conçu pour fournir une protection financière aux bénéficiaires en cas de décès de cette personne. Ce type d'assurance peut aussi servir d'outil d'épargne ou de placement, permettant ainsi de constituer un capital ou de garantir un revenu à la famille du souscripteur après sa disparition.

En savoir plus sur l'assurance-vie

🐂 Le compte-titres - Cette enveloppe permet aux investisseurs de détenir et de gérer un portefeuille diversifié d'actifs financiers tels que des actions, des obligations, des fonds d'investissement, ou encore des trackers (ETF). Accessible sans conditions de revenus ou de patrimoine et sans limite de versement, le compte-titres offre une grande liberté en termes de choix d'investissements et de stratégies de placement. Il est particulièrement apprécié pour sa flexibilité, permettant des opérations d'achat et de vente sur les marchés nationaux et internationaux.

Étape 6 : Surveillez les coûts

Les frais associés à vos investissements en bourse sont un critère essentiel lors du choix d'une plateforme de courtage.

💸 Traditionnellement, les courtiers facturent des frais à travers des frais de transaction, des frais de tenue de compte et des frais annexes pour des services comme le transfert du compte ou la sortie en rente.

Cependant, le paysage des frais de courtage a évolué de manière significative ces dernières années. Voici ce que vous devrez examiner lors de vos recherches :

Frais de transaction - Un courtier peut facturer une commission chaque fois que vous faites une transaction, à l'achat comme à la vente. Les frais de négociation varient de 0,35% à 1% par transaction. Certains courtiers ne facturent aucune commission de négociation, mais compensent cela avec d'autres frais (comme un spread plus élevé). Selon la fréquence à laquelle vous prévoyez d'investir, ces frais peuvent s'accumuler et affecter votre rendement. Par exemple, si vous achetez 1 action de 5 entreprises différentes pour un total de 1 000 € (soit 200 € par action), et en supposant des frais de transaction de 1% à chaque transaction, vous encourrez 10 € de frais de transaction, ce qui équivaut à 1 % de vos 1 000 €. Si vous vendez ces actions, l'aller-retour (achat puis vente) vous coûtera au total 20 €, soit 2% de votre dépôt initial de 1 000 €.

Frais de tenue de compte - Certaines sociétés de courtage facturent des frais mensuels ou annuels pour maintenir votre compte actif. Ces frais s'élèvent généralement entre 0,2% et 1%.

Frais de service - Vous pourriez payer des frais supplémentaires si vous n'avez pas utilisé votre compte depuis un certain temps. Les courtiers peuvent également facturer des services tels que le transfert du compte, la gestion pilotée ou la sortie en rente. La plupart de ces frais et les services liés sont optionnels.

Modèles basés sur l'abonnement - À mesure que les génération Z occupe une part plus importante de la population, les courtiers adoptent un système d'abonnement mensuel ou annuel sur les applications d'investissement. Au lieu de payer par transaction ou pour des services spécifiques, vous payez un tarif mensuel ou annuel fixe. Votre abonnement peut inclure des transactions sans commission, l'accès à des outils de recherche et d'autres supports premium. Certaines plateformes proposent même des niveaux d'abonnement hiérarchisés, offrant plus de fonctionnalités ou des taux de marge plus bas à des tarifs d'abonnement plus élevés.

Un changement majeur ces dernières années résulte de la concurrence intense entre les acteurs du courtage. De nombreux courtiers en ligne ont supprimé les minimums de dépôts par compte, facilitant ainsi l'entrée d'un plus grand nombre d'investisseurs. Cela signifie que même avec quelques euros, vous pouvez ouvrir un compte et commencer à négocier des actions en bourse. Bien que certains courtiers exigent toujours que vous déposiez des montants substantiels avant de pouvoir devenir client, ce changement par rapport aux exigences très faibles ou nulles a rendu l'investissement beaucoup plus accessible aux investisseurs non traditionnels et aux débutants.

⚠️ Cependant, vous devrez évaluer tous les frais qui peuvent avoir un impact à long terme sur vos investissements.

Étape 7 : Choisir son intermédiaire

Les intermédiaires en bourse sont classés en deux catégories principales : les intermédiaires premium et les intermédiaires discount.

💎 Les intermédiaires premium fournissent une gamme étendue de services financiers, incluant des conseils pour la gestion patrimoniale, la retraite, la mutuelle, la prévoyance et plus encore. Ils proposent également une variété de produits d'investissement et de ressources éducatives. Traditionnellement orientés vers les individus au patrimoine élevé, ces intermédiaires exigent généralement des investissements significatifs. Ils produisent également des conseils personnalisés. Ce conseil justifie des frais plus élevés, généralement répartis entre des honoraires et des rétrocommissions sur vos encours. C'est notre fonctionnement chez Wealthim, à la différence prêt que nous sommes ouverts à tous et ne demandons pas d'encours minimal (sauf pour nos services en gestion privée).

🛒 Les intermédiaires discount, en revanche, offrent des seuils d'accès plus bas mais tendent à proposer un ensemble de services plus restreint, permettant de réaliser des transactions individuelles et offrant des outils éducatifs. Certains proposent également un service de robo-advisor qui permet de configurer votre investissement automatiquement. Certains courtiers n'imposent pas (ou très peu) de restrictions sur le dépôt minimum. Cependant, ils peuvent avoir d'autres exigences et frais. Assurez-vous de vérifier ces aspects lorsque vous recherchez un courtier adapté à votre situation financière.

Étape 8 : Alimenter votre compte

Maintenant que vous avez choisi votre intermédiaire, vous devez passer à l'action ! Voici comment procéder :

Choisissez votre enveloppe - En fonction de vos objectifs, il est probable que vous deviez choisir entre un compte-titres, un plan d'épargne en actions ou encore une contrat d'assurance-vie. Pour savoir quelle solution vous convient le mieux, consultez nos guides ;

Ouvrez votre compte - Une fois que vous avez choisi votre enveloppe, vous devrez ouvrir votre compte. Cela implique de fournir vos informations personnelles : pièce d'identité, adresse, revenus et origine des fonds. Cette étape peut être un peu compliquée, n'hésitez pas à nous contacter ;

Liez vos comptes bancaires - La manière la plus courante de financer votre compte est de le lier à votre compte bancaire. Cela se fait généralement en ligne via la plateforme du courtier, où vous saisirez un mandat de prélèvement. De nombreux courtiers permettent de lier votre compte via de petites transactions de test pour vérification ;

Transférez ou déposez vos premiers fonds - Une fois votre compte bancaire lié, vous pouvez transférer des fonds vers votre compte de courtage, généralement par un virement électronique. Nous vous recommandons de tester les virements dans les deux sens (virement entrant et sortant) sur vos compte-titres nouvellement créés pour vous assurer de leur réactivité ;

Configurez des transferts périodiques - Si vous prévoyez de faire régulièrement des investissements, envisagez de mettre en place des transferts automatiques de votre banque à votre compte de courtage (comme vous le feriez pour n'importe quelle facture) ;

Commencez à investir - Une fois que vous avez vérifié que les fonds sont sur votre compte, il est temps de commencer à choisir parmi les actions qui correspondent le mieux à vos objectifs d'investissement.

Étape 9 : Choisir ses investissements

Choisir les bons placements peut sembler intimidant, même pour les investisseurs expérimentés. Les débutants devraient rechercher des placements qui offrent de la stabilité, un solide historique et un potentiel de croissance régulier.

⚠️ Ne commencez pas avec une action risquée en tentant de faire un gros coup. C'est le meilleur moyen pour perdre votre capital. Investir à long terme est souvent un processus lent et régulier, et non rapide et irréfléchi.

Voici quelques placements qui sont de bons choix pour débuter :

Actions de premier ordre (Blue chips) - Ce sont des actions de grandes entreprises bien établies et financièrement solides avec un historique de performance fiable. Les exemples incluent les entreprises listées dans l'indice CAC40e ou le S&P 500. Elles sont généralement leaders dans leur industrie et offrent une stabilité lors des fluctuations du marché ;

Actions à dividendes - Les entreprises qui versent régulièrement des dividendes peuvent être un choix attirant pour les débutants. Les dividendes procurent un revenu régulier, qui peut être réinvesti pour acheter encore plus d'actions. Ce n'est pas la technique que nous recommandons. Les dividendes sont fortement taxés (30% de PFU sur compte-titres), ce qui limite fortement la puissance des intérêts composés. Par ailleurs, la plupart des investisseurs ne regardent que le rendement du dividende, ce qui est une grave erreur puisque c'est la performance globale qui compte (évolution du cours de l'action + rendement du dividende) ;

Actions de croissance - Plus les chances de croissance exceptionnelle d'une action sont grandes, plus l'investissement est risqué. Les débutants intéressés par les actions de croissance devraient rechercher des industries avec un potentiel à long terme, telles que la technologie ou la santé ;

Actions défensives - Ce sont des actions dans des industries qui ont tendance à bien performer même durant les ralentissements économiques, comme les services publics, la santé et les biens de consommation. Elles vous offriront une protection contre la volatilité du marché au début de votre investissement ;

ETFs (Fonds négociés en bourse) - Négociés comme des actions, ces fonds suivent de nombreux indices ou secteurs et sont un moyen peu coûteux d'obtenir une exposition à une large gamme d'actifs. Vous pouvez négocier des parts dans ces fonds tout au long de la journée à des prix de marché. Ces fonds suivent souvent un indice de marché spécifique, comme le S&P 500 ou le CAC40, et offrent une diversification instantanée, réduisant le risque associé aux actions individuelles. Au fur et à mesure que vous prendrez de l'expérience, vous pourrez envisager des fonds sur des secteurs qui suscitent votre intérêt, des thèmes qui répondent à vos objectifs d'investissement, ou des indices qui suivent les actions environnementales, sociales et de gouvernance pour aligner votre quête de rendement avec vos valeurs. Les ETFs sont nos investissements boursiers préférés, puisque ce sont eux qui proposent le meilleur ratio risque/rendement à long terme.

Il est recommandé de commencer avec une approche passive, en se concentrant sur des ETFs qui offrent de la stabilité et bon historique. Cela vous donnera confiance au fur et à mesure que vous avancerez dans vos connaissances en investissement.

⚠️ Les plus aventureux pourront s'essayer à la sélection d'actions individuelles (stock picking), bien que nous ne recommandons pas ce mode d'investissement, sous performant à long terme.

Étape 10 : Apprendre continuellement

Investir en bourse est une expérience d'apprentissage continue. Même les investisseurs les plus aguerris découvrent chaque jour de nouvelles stratégies.

💡 Le marché boursier évolue constamment, il est crucial de rester à jour et de revenir à l'étape 1 pour revoir vos objectifs, vos positions, votre style d'investissement, etc.

Voici quelques conseils pour bien terminer ce guide sur la bourse :

Lisez régulièrement - Consultez régulièrement des sites d'informations financières réputés. Restez informé de l'économie mondiale, des tendances et des entreprises dans lesquelles vous avez investi. Évitez les sites et les gourous d'internet qui promettent des retours faciles et qui vous vendent des formations (elles ne profitent qu'à eux) ;

Utilisez des simulateurs boursiers - Ces plateformes vous permettent de simuler des investissements sur de longues périodes. Ce sont d'excellents outils pour appliquer les théories d'investissement et tester des stratégies sans risque. Attention, le "backtesting" reste un outil limité, les performances passées ne présumant en rien des performances futures.

Apprenez à diversifier - Après avoir effectué vos premiers pas dans votre parcours d'investisseur, vous voudrez ensuite répartir vos investissements dans diverses classes d'actifs pour réduire le risque et améliorer le potentiel de rendement. N'hésitez pas à nous contacter si vous avez besoin d'accompagnement sur cette partie.

L'apprentissage de l'investissement en bourse doit se faire de façon continue si vous souhaitez gérer vous même vos investissements. Plus vous êtes informé, mieux vous serez en mesure de prendre des décisions d'investissement judicieuses et de vous adapter aux changements du marché.

👔 Si vous n'avez pas le temps pour ça et/ou si cela ne vous intéresse pas, alors faites vous accompagner par un cabinet de conseil en investissements financiers comme Wealthim à qui vous pourrez déléguer la gestion de votre portefeuille d'investissement.

Bonjour, je m'appelle Valentin Chaponnay, enchanté ! Je suis le directeur du cabinet Wealthim. Conseiller en Investissements Financiers, je suis certifié par l’AMF, enregistré à l’ORIAS et membre de la Chambre Nationale des Conseils en Gestion de Patrimoine. Investisseur sur les marchés financiers depuis 2018, je vous accompagne dans la gestion de vos investissements avec une mission simple : me mettre au service de votre succès financier.

Contactez-nous !

Envoyez nous un message pour nous faire part de vos projets et découvrir notre accompagnement

Bourse

Cryptomonnaies

Investissement

Fiches pratiques

07 63 76 79 28

Le conseil en investissement financier est réalisé par Wealthim, société enregistrée auprès de l'ORIAS sous le numéro 24004224. Membre de la CNCGP, association professionnelle agréée par l'Autorité des Marchés Financiers.